주식을 거래하기 위해서는 투자회사에 계좌를 개설하고 투자회사에서 제공하는 HTS나 MTS를 이용하여 주식을 거래하면 됩니다. 중개 계좌에 돈을 입금하고 입금된 돈으로 주식을 사고팔 수 있습니다. 증권회사도 법인이기 때문에 이익을 내야 하고, 이익을 내지 못하면 다른 증권회사와 합병하거나 파산할 수도 있다.

특히 IMF나 금융위기 등의 상황에서 증권회사가 문을 닫았다는 소식을 접하는 경우가 드물지 않다. 최근 미분양 시장으로 인한 유동성 위기가 증권사를 강타할 수 있다는 사실이 알려지자 문득 증권사가 부도나면 내 계좌가 안전할까 하는 생각이 들었다.

증권회사계좌 및 한국예탁결제원

내 계좌의 주식 가격, 보유 주식수 등은 투자회사에서 제공하는 앱이나 홈페이지, 프로그램 등을 통해 조회되기 때문에 투자회사 데이터베이스에만 저장되어 있다고 가정할 수 있다.

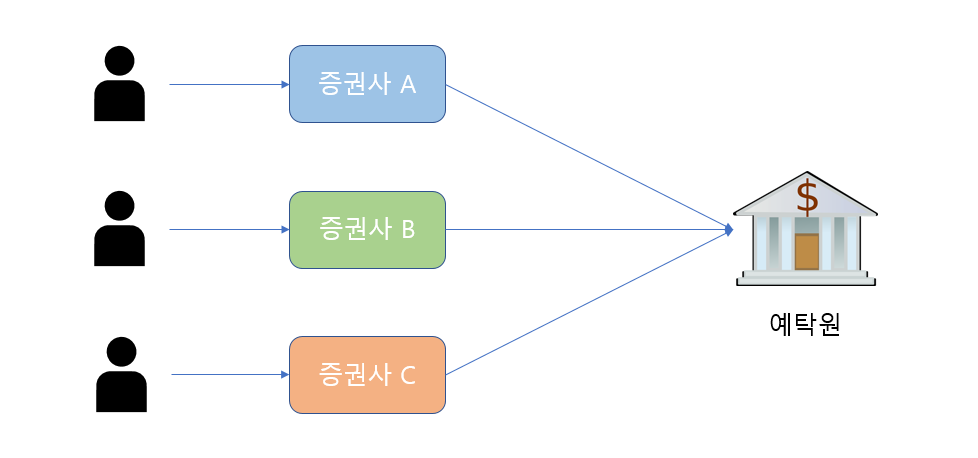

그러나 내가 소유한 주식에 대한 정보는 투자회사의 데이터베이스 뿐만 아니라 또한 Depository라는 곳에 보관됩니다.것이 가능하다. 투자회사는 주식 거래를 중개하는 중개인일 뿐입니다. 그러므로 투자회사가 망해도 내가 가지고 있는 주식에 대한 정보는 사라지지 않는다.

부동산 중개인을 통해 거래가 이루어지는 상황을 상상하기 쉽지만, 부동산 중개사무소가 파산했다고 해서 내가 산 집에 대한 소유권이 무효가 되는 것은 아니다. 증권회사는 증권사 공인중개사라고 생각하시면 됩니다.

거래했던 투자회사가 부도나면 다소 번거로운 절차를 거쳐 다른 투자회사를 통해 다시 주식을 거래할 수 있습니다. 증권사 A와 주식을 거래한 후 증권사 B로 이전할 수 있습니다. 증권사 A의 계좌에 보유하고 있는 주식을 증권사 B의 계좌로 이전할 수 있습니다. 나는 또한 브로커 A를 사용했고 무료 거래 수수료를 제공하는 브로커 B에게 내 주식을 양도했습니다.

계정의 잔액은 얼마입니까?

주식의 소유권은 증권회사가 아닌 증권보관회사에 있다고 설명드렸습니다. 그럼 중개계좌에 있는 돈은 어떻게 될까요? 현금은 주식이 아니므로 보유현금의 소유권 정보는 예탁결제원에 남지 않습니다.

예를 들어 증권사 계좌에 1억 원을 넣고 8천만 원어치의 주식을 샀다고 합시다. 그러면 한국예탁결제원이 8000만원 상당의 주식을 보유하게 된다. 그리고 브로커 A의 계좌에는 현금 2000만원이 남아 있다. 그때 A주회사가 도산하면 8000만원주식은 대한예탁결제원에 남게 되므로 절차가 끝난 후 B주회사를 통해 매매가 가능하다.

다만 파산한 투자회사 계좌에 남아있는 현금은 5000만원 한도 내에서만 보장된다. 즉, 중개계좌에 현금이 5000만 원 이상 있으면 중개회사가 부도나면 최대 5000만 원까지만 회수할 수 있다. 다시 전주를 팔아 현금 1억원이 있어도 5000만원을 돌려받을 수 있다.

중개계좌에 남아있는 현금을 예금보호가 되지 않는 RP나 CMA 상품에 투자하더라도 원금보장을 받지 못할 가능성이 있다. 계정과 연결된 상품 설명에서 원칙이 보장되는지 주의 깊게 확인해야 합니다.

해외주식의 경우

국내 주식의 경우 예탁결제원에 증권사 주식 보유 정보가 있다고 했다. 미국, 중국, 유럽에서도 교류가 있다. 우리나라 서학개미들도 미국주식에 많이 투자합니다. 외국 주식의 경우 거래하는 브로커가 파산하면 어떻게 되나요?

외국주식의 경우 국내에 한국예탁결제원 같은 기관이 있다. 뉴욕 증권 거래소에 상장된 주식을 사면 소유권 정보는 미국 보관소에 저장됩니다. 투자회사도 해외주식을 중개해 주식거래를 중개하고 수수료를 받는다.

또한 한국예탁결제원과 같은 기관에서 한국예탁결제원과 제휴하여 내 주식이 잘 나가는지 확인하고 있습니다. 문제가 생기면 관리인이 책임을 지는 경우도 있다고 한다. 물론 요금이 부과됩니다.

이번 포스팅에서 알 수 있듯이 투자회사가 도산하더라도 이 투자회사를 통해 거래된 내 주식은 휴지가 되지 않을 것입니다. 회사가 파산할 때까지 내 주식은 종이 조각이 되지 않을 것입니다.

오늘도 화이팅하시길 바랍니다.